米国市場における半導体株の投資戦略

米国市場の強みと成長ポテンシャル

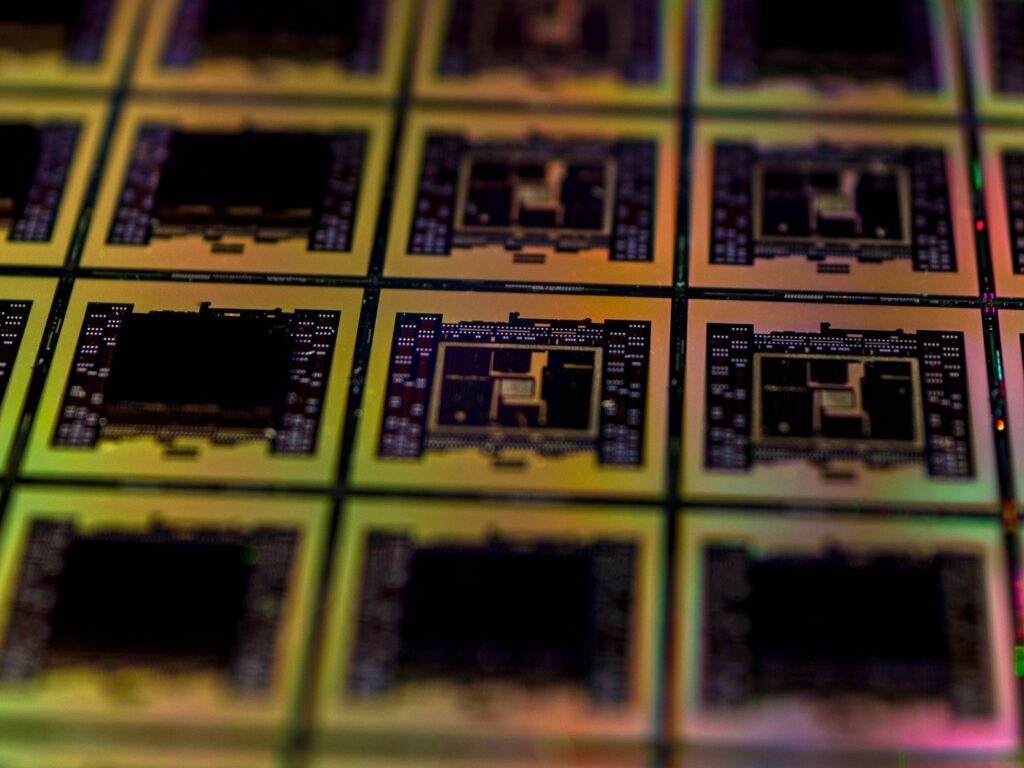

米国市場の半導体株は、強力な研究開発力と技術革新により、高い成長ポテンシャルを持っています。

米国企業は技術革新のスピードが速く、大規模な資本投入により新技術を迅速に市場に投入できるためです。

米国には、優れた技術力を持つ企業が数多く存在し、世界の半導体産業をリードしています。

これに加え、アメリカ政府の政策支援もあり、半導体産業の成長をさらに加速させています。

例えば、NVIDIAはAIチップの市場で圧倒的なシェアを持ち、成長を続けています。

NVIDIAのGPU(グラフィックプロセッシングユニット)は、AIやディープラーニングの計算処理において不可欠な存在となっており、その需要は今後も増加が見込まれます。

NVIDIAの成長は、ゲーム市場のみならず、データセンターや自動運転車、医療分野においても急速に拡大しており、これが投資家にとって魅力的なポイントとなっています。

また、アメリカ政府の「CHIPS for America Act」により、国内半導体製造の強化が進んでいます。

この法律は、半導体の研究開発と製造に対する大規模な投資を促進し、サプライチェーンの安定性を確保することを目的としています。

これにより、米国企業は製造能力を高め、国際競争力を維持しています。

特に、インテル(Intel)やマイクロン(Micron)といった企業が、この法案の恩恵を受けており、国内製造施設の拡充を進めています。

さらに、AppleやAmazonなどの大手テクノロジー企業も独自の半導体開発に力を入れており、これが市場全体の成長を支えています。

例えば、Appleは自社設計のM1チップを発表し、高性能と省電力を両立させた革新的な製品を提供しています。

AppleのM1チップは、Macシリーズのパフォーマンスを飛躍的に向上させ、市場での競争力を大幅に高めました。

また、AmazonはAWS(Amazon Web Services)向けのカスタム半導体を開発し、クラウドコンピューティングの効率と性能を強化しています。

これにより、競争優位性を維持し続けることが可能となっています。

したがって、米国市場の半導体株は技術革新と政府支援を背景に、高い成長ポテンシャルを持つ魅力的な投資先です。

特に、研究開発に積極的に取り組み、革新的な製品を提供する企業に注目することで、長期的なリターンを期待できます。

これにより、米国市場における半導体株は投資家にとって魅力的な選択肢となります。

米国市場におけるリスクとリスク管理

米国市場での半導体株投資には、技術革新の失敗や地政学的リスクなどがありますが、リスク管理により高いリターンが期待できます。

イノベーションの失敗が企業に大きな打撃を与える可能性があり、地政学的リスクも考慮する必要があります。

米国市場の半導体企業は、激しい競争にさらされており、技術の進展が遅れると市場シェアを失うリスクがあります。

また、国際的な政治情勢や貿易摩擦も企業業績に影響を与える可能性があります。

例えば、Intelは10nmプロセスの遅れにより、AMDやTSMCに市場シェアを奪われました。

これにより、株価が大きく下落したことがあります。

Intelは長年にわたり半導体市場をリードしてきましたが、新しいプロセス技術の開発に遅れを取り、競合他社に追い越される事態に直面しました。

このようなリスクを軽減するためには、分散投資や技術革新に強い企業を選ぶことが重要です。

さらに、米中貿易摩擦の影響も無視できません。

米国と中国の関係が悪化することで、半導体業界にとって重要な市場である中国への輸出が制限される可能性があります。

このような地政学的リスクは、企業の収益に直接影響を与えるため、投資判断の際には慎重に考慮する必要があります。

また、半導体業界はサプライチェーンのリスクにも直面しています。

半導体の製造には、多くの材料や部品が必要であり、これらの供給が滞ると製品の生産に影響を及ぼす可能性があります。

例えば、自然災害や政治的な緊張によって供給網が乱れることがあります。

このため、サプライチェーンの多様化や在庫管理の強化が重要となります。

結論として、米国市場での半導体株投資は、適切なリスク管理を行うことで、安定したリターンを期待できます。

リスク管理の一環として、ポートフォリオの分散を図り、異なる分野や地域の企業に投資することが有効です。

また、技術革新に積極的な企業や、政府支援を受けている企業に注目することで、リスクを抑えつつ高いリターンを目指すことが可能です。

さらに、サプライチェーンの多様化や在庫管理の強化を通じて、突発的なリスクにも対応できる体制を整えることが求められます。

米国市場におけるESG投資の重要性

米国市場での半導体株投資においても、ESG要素は重要な評価基準となります。

持続可能なビジネスモデルを持つ企業は、投資家からの評価が高く、長期的な成長が期待できるためです。

ESG(環境・社会・ガバナンス)要素を重視する企業は、環境保護や社会的責任を果たすことにより、持続可能な成長を実現しやすくなります。

また、ESG基準を満たす企業は、規制リスクの低減やブランドイメージの向上にも寄与します。

例えば、Intelは再生可能エネルギーの利用拡大や水のリサイクルに取り組んでおり、ESGスコアが高く評価されています。

Intelは、自社の製造プロセスにおいて環境への配慮を重視しており、再生可能エネルギーの利用率を向上させるための取り組みを行っています。

また、水資源の保護と効率的な利用を目指し、リサイクル技術の導入を進めています。これにより、投資家からの支持を集めています。

さらに、NVIDIAやTexas Instrumentsなどの企業も、ESG活動に積極的に取り組んでいます。

NVIDIAはエネルギー効率の高い製品の開発や、社会貢献活動に力を入れており、これが投資家からの評価を高めています。

Texas Instrumentsは、ガバナンスの透明性を高めるための施策を実施し、企業の信頼性を向上させています。

また、半導体業界全体としても、ESGの重要性は増しています。

業界団体や規制当局は、環境保護や社会的責任の観点から、企業に対してより厳しい基準を求める動きが進んでいます。

例えば、国際半導体協会(SEMI)は、持続可能な製造プロセスの導入を促進するためのガイドラインを策定し、業界全体のESG基準の向上を図っています。

このような背景から、ESG基準を満たす企業は、長期的に見て競争優位性を維持しやすくなります。

さらに、ESG要素を重視することで、企業は新たな市場機会を創出することができます。

例えば、環境に配慮した製品やサービスを提供することで、エコ意識の高い消費者層や企業顧客からの支持を得ることができます。

また、社会的責任を果たすことで、従業員の満足度やモチベーションが向上し、生産性の向上にも寄与します。

したがって、米国市場での半導体株投資においても、ESG要素を考慮することは、持続可能な成長を期待できる重要なポイントです。

ESG要素を重視する企業への投資は、環境保護や社会的責任を果たすと同時に、長期的なリターンを確保するための戦略として有効です。

投資家は、ESG基準を満たす企業を選定し、その成長ポテンシャルを最大限に活用することで、持続可能な投資を実現することができます。

また、ESG要素を考慮することで、規制リスクの低減やブランドイメージの向上が期待できるため、総合的なリスク管理の観点からも重要です。

さらに、ESG投資は、企業の持続可能な成長を支えるだけでなく、社会全体の持続可能性にも貢献するため、長期的な視点から見て非常に有益です。

それでは、引き続きこの動画シリーズをお楽しみください。